주요 기사 요약

▪ 2026년 금리 인하 가능성은 거론되고 있지만 시점과 폭은 여전히 불확실

▪ 기준금리보다 시중은행 대출금리는 더디게 반응하는 구조

▪ 대환대출을 고민하는 차주들은 “언제 갈아타야 하느냐”에서 막히는 상황

2026년 금리 전망 기사를 보다 보면

자연스럽게 이런 질문이 따라옵니다.

“금리가 내려간다는데,

그럼 지금 받은 대출은 언제 갈아타는 게 맞을까?”

하지만 이 질문은

의외로 많은 사람을 같은 지점에서 멈추게 합니다.

전망은 많은데, 결론이 잘 안 보이기 때문입니다.

1. 2026년 금리 전망이 나오면 왜 대환대출을 떠올릴까

금리 인하 전망이 나오면

대환대출 이야기가 함께 따라오는 이유는 단순합니다.

- 금리가 내려가면

- 기존 대출의 이자가 상대적으로 불리해지고

- “지금 갈아타야 하나?”라는 고민이 시작되기 때문입니다.

하지만 여기서 많은 사람들이

전망만 보고 결정을 앞당기려는 실수를 합니다.

실제로 중요한 질문은 이것입니다.

금리가 내려갈까? No!

내 대출은 언제부터 갈아타는 게 유리해질까? Yes!

이 차이를 이해하지 못하면

글을 많이 읽어도 막상 판단은 어려워집니다.

📌 잠깐만!

이 글을 읽고 있다면,

아마 아래 중 하나에 해당할 가능성이 큽니다.

- 금리 인하 뉴스가 나올 때마다 대환대출이 신경 쓰인다

- 갈아타고 싶지만, 손해 볼까 봐 계속 미루고 있다

- “지금이야, 아직이야?”를 판단할 기준이 없다

→ 그렇다면 대환대출 타이밍은

‘전망’이 아니라

‘손익분기점이 언제 열리느냐’로 판단해야 합니다.

이 기준을 모르고 있으면

금리 뉴스가 나올 때마다

같은 고민을 반복하게 됩니다.

2. 기준금리가 내려가도 대출이자는 바로 안 내려온다

기준금리가 내려가면

대출금리도 바로 내려갈 것 같지만

현실은 그렇지 않은 경우가 많습니다.

이유는 단순합니다.

- 가산금리

- 은행의 자금 조달 비용

- 중도상환수수료

같은 요소들이 함께 작용하기 때문입니다.

그래서 전망은 먼저 나오고,

체감은 나중에 따라오는 구조가 됩니다.

이 때문에

대환대출을 고민할 때는

기사보다 현재 금리 흐름을 직접 확인하는 게 먼저입니다.

3. 대환대출의 핵심은 ‘언제’가 아니라 ‘손익분기점’

대환대출을 할지 말지를 가르는 핵심은

시점이 아니라 ‘손익분기점’입니다.

구조는 생각보다 단순합니다.

| 구분 | 확인해야 할 내용 |

|---|---|

| 기존 대출 금리 | 현재 부담 중인 이자 |

| 신규 대출 금리 | 갈아탈 경우 적용 금리 |

| 중도상환수수료 | 갈아타는 순간 발생하는 비용 |

| 남은 대출 기간 | 이자 절감 효과가 누적되는 시간 |

즉,

갈아타는 순간 발생하는 비용을

이자 절감으로 언제 회수할 수 있느냐가 핵심입니다.

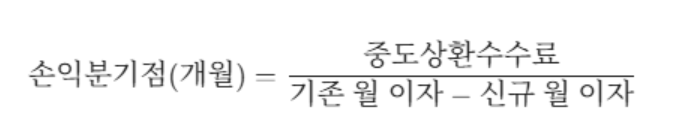

4. 그래서 손익분기점은 이렇게 계산한다

가장 기본적인 계산은 이렇습니다.

- 금리 차이로

매달 줄어드는 이자를 계산하고 - 중도상환수수료를

그 절감액으로 나눠봅니다.

예를 들어

월 이자가 20만 원 줄어들고

중도상환수수료가 200만 원이라면,

손익분기점은 약 10개월입니다.

→ 바로 계산해보기

이 기준을 알면

금리 전망을 볼 때도

훨씬 덜 흔들리게 됩니다.

📌 그래서 지금 바로 써먹을 수 있는 판단 체크리스트!

대환대출을 ‘계산해볼 시점’은

아래 세 가지가 동시에 맞을 때입니다.

- 신규 대출 금리가 기존보다 1%p 이상 낮아질 가능성이 있다

- 중도상환수수료를 2년 이내 회수할 수 있다

- 현재 금리가 고점 구간이라는 공감대가 형성돼 있다

이 중 2가지 이상이 해당된다면,

**지금은 ‘갈아타도 되는지 고려해볼 타이밍’**입니다.

오늘의 글 정리

- 2026년 금리 전망만으로 대환대출을 결정하긴 어렵다

- 판단의 기준은 ‘전망’이 아니라 ‘손익분기점’이다

- 계산할 수 있는 기준이 생기면 불안은 크게 줄어든다

함께 보면 좋은 글

다음 글 예고

다음 글에서는

“은행이 먼저 연락오기 전까지 대환대출을 안 하면 손해일까”라는 질문을 다뤄보려 합니다.

은행이 먼저 연락해주는 구조가 왜 생기는지,

그리고 그 연락을 기다리는 게 실제로 유리한 선택인지

차분하게 정리해보겠습니다.

“2026년 금리 전망 분석, 대출 갈아타기 손익분기점 계산하는 법”에 대한 2개의 생각